原标题:汽车价值大洗牌,保值该买燃油车还是新能源车?

文|《财经》记者 蘧毛毛 王静仪 刘皖媛

汽车是工具还是平台?车企是汽车公司还是科技公司?从产品到企业,一场轰轰烈烈的价值重估正在进行。

一辆汽车上,价值最大的是什么?

燃油车时代,汽车的价值由“三大件”来决定:发动机、底盘、变速箱,它们是成本最高的部分。此外,品牌、内饰、售后服务等也有一定的溢价作用。

当智能化、电动化成为公认的发展方向,汽车的价值不再局限于硬件,软件的意义凸显。

首先是随着内燃机驱动转化成电驱动,一辆新车的价值显然不再由“三大件”决定,主要的成本转移到了电池,电池的成本甚至可能占整车硬件成本的三分之一。

更重要的是,汽车正在对标智能手机,从工具变成平台。汽车销售不再是一锤子买卖,更大的价值在车外,整车OTA(空中下载)、自动驾驶、车载娱乐都是潜在的收费点,新车不再是落地就贬值,后续使用过程中的软件迭代能力价值无限。

比亚迪(189.400, 5.50, 2.99%)品牌及公关总经理李云飞对《财经》记者说,智能电动汽车的价值分两个方面,一是电动化带来的安静、平顺、没有尾气等等,二是智能化带来的产品体验要比燃油车好很多,跟用户之间的互动的粘性更强,“好多消费者就感觉开了电动车之后回不去燃油车了。”

当汽车产品的变化传导到汽车公司,上市公司的价值也在生变。

正如瑞银中国汽车行业主管巩旻对《财经》记者所说,过去一年间,以特斯拉为代表的智能电动汽车公司,只生产了不到全球1/100销量的汽车,却创造了全部车企市值之和的市值。

经纬创投创始合伙人张颖提出,智能电动汽车公司的估值源于“车企的营收+科技股的利润率”。车企往往有几千亿营收,但利润率很低;科技公司是利润率高,但营收规模不及车企。如今市场普遍认可汽车向电动化和智能化转型的预期,这种预期导致了智能电动汽车公司的市值超过传统车企。

传统主机厂在燃油车市场上的话语权稳固而强势,它们也在极尽全力地争夺新能源市场上的话语权。新能源汽车股价经历2020年成倍上涨后,2021年后已经出现大幅缩水。截至5月19日收盘,蔚来(NYSE:NIO)、小鹏(NYSE:XPEV)、理想(NASDAQ:LI)美股三强较2020年12月31日股价下挫已经近3成。大众、福特等老牌车企的股价年后实现大幅上涨,曾被蔚来力压的宝马汽车的市值早已实现反超。

新的赛道已经搭建,谁比谁更有份量,市场会给出答案。“留给各家车企转型的时间窗口期其实很少,基本上再有3-5年,智能新能源汽车的格局会形成相对稳定局面。”罗兰贝格全球高级合伙人、大中华区汽车行业中心负责人郑赟如是说。

硬件价值波动大 软件利润空间广

电动化的内涵明确,即最大的变化在动力总成端,由内燃机驱动转化成电驱动,“三大件”退出,主要的成本体现在电池上。

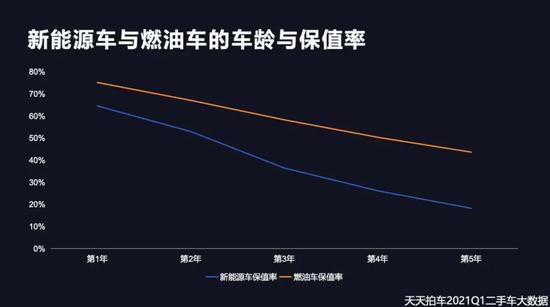

不过由于迭代速度较快,电池的硬件价值波动较大,随着新款发布,老款价值有损,汽车固定资产的属性有所降低。“去年一款车500公里的续航就很不错,今年普遍续航就到了700公里,电池的技术进步比较快,一辆车一年就能贬值15%以上,而燃油车三大件已经足够成熟,一年最多掉5-8%。”汽车数据机构蓝本价业务保值率数据专家姜弛对《财经》记者表示。

如果将智能电动汽车的价值都寄托在电池上,显然价值不高。由此,以软件为代表的智能化成为关键。

郑赟认为,智能化的价值体现在人机交互的智能座舱上;在比亚迪集团副总裁杨东生看来,能100%接管手机的车机系统,才是真正的智能汽车;地平线CEO余凯认为:“进入汽车以后就可以把手机扔下了,是智能化成功的一个标准。”

“车本身已经不再是一个车了,它更像是一个超级电脑,或者在往电子产品的概念延伸。” 奥纬咨询董事合伙人李剑腾告诉《财经》记者,“智能汽车的价值判断,更多体现在软件升级的可能性以及系统的可靠性,传统机械部分的影响占比在变小。”

共识尚未形成。在老牌传统车企眼里,汽车的价值仍在于品质。广汽本田汽车有限公司副总经理袁小华对《财经》记者表示,现在提倡的“软件定义汽车”,是在原有的“品质定义汽车”的前提下,增加了一些概念,而非是两条路线。就像线上和线下卖车必须融合在一起,线上可以做交流或者互动,最后落地还是要到线下。

谁占主导未可知,但软件的价值增加是事实,不仅体现在新车的设计理念上,还在后续的利润来源里。

特斯拉公司副总裁陶琳

特斯拉公司副总裁陶琳对《财经》记者表示,很多车企都在发布自己的智能操作系统,这些软件和车载应用只是一个开始,随着车可以自动驾驶之后,车上可以用的会越来越多,这不单纯是利润来源的问题,它更多的是重塑了汽车产业中不同的利益格局。

以特斯拉在自动驾驶方面的收费为例,中金公司(59.610, 1.20, 2.05%)研究发现,60%渗透率下的软件利润就可以超过传统豪车德国戴姆勒集团。过去5年间,特斯拉投入的研发费用达到500亿元人民币,假设以10年为自动驾驶全周期,高级别自动驾驶一次性买断收费6.4万元,在40%软件渗透率时,单辆新车可以贡献接近1万元的单车利润,已经超过大部分的整车硬件利润;在60%渗透率时,单车软件利润贡献约2.8万元,比肩高峰时期的戴姆勒单车盈利能力。

其中有很大的利润想象空间。麦肯锡研究数据显示,中国很可能成为全球最大的自动驾驶市场,至2030年自动驾驶相关的新车销售及出行服务创收将超5000亿美元。

中金公司研报认为,汽车价值链从车内转移到车外,盈利模式亦转变成“渠道费”。在高级别自动驾驶实现的同时,驾乘人员的注意力从车内转移到车外,也带来了价值链的转移,其中提供车载娱乐、消费、内容的企业会更有价值,而车企的收费模式也从现在的销售新车盈利,转移到依靠差异化的基于硬件的软件收费,比如自动驾驶,最终发展到在提供服务的过程中收取渠道费用。

欠缺统一标准 智能电动汽车保值难

对于燃油车来说,车辆年款、行驶里程、车况、市场供需、历史成交价格、同款新车价格、排放标准政策等因素,是残值定价的主要参考标准,瓜子二手车联合创始人、副总裁王晓宇告诉《财经》记者。

同样的硬件标准或许可以照搬到智能电动汽车上,但针对软件尚无评价能力,遑论后续的软件迭代价值。

“以往功能性是评价汽车的标准,完成人们的出行任务是主要目的,人是任务的执行者,即驾驶汽车。如果智能化了,人得到解放,也许未来汽车不需要人来驾驶,车从工具变成平台,能执行多少任务、以怎样的方式完成任务,将成为未来汽车价值评估的关键。”姜弛告诉《财经》记者。

中金公司研报提出,目前汽车行业盈利能力持续走低,新估值体系下未来将以软件利润和服务收入为锚。

但智能化刚刚起步,当前软件或者订阅式服务够不够强大?是否能够支撑软件的持续收入?汽车厂商如何协调软件带来的收入递延?都还未有统一定论。

“在软件收费的爆发点还没有出来的时候,我们更多要考虑的是实操性,以及需要做各种调整或者引进不同的合作伙伴来一起参与。”威马汽车合伙人、联席财务官张然对《财经》记者表示,“汽车市场不是任何时候都可以想到一个什么事马上就可以去落实。”

智能电动汽车难有估值评定的标准,其保值率和流通率成为行业难题。

王晓宇对《财经》记者说,由于新能源汽车市场保有量较低,车源供给有限,二手车交易市场远未形成规模,因此可供参考的评估数据有限,只能参考电池使用情况与市场供需。目前纯电动新能源汽车在车源中的占比约1%,在北上广深四城市的车源中占比约4%。

天天拍车COO张延伟也向《财经》记者坦言:“只能在检测过程中去摸索,我们目前能做的是去检测里程等仪表盘上能看到的数据,去查维保记录等等。”

一些车企正在做出尝试。作为造车新势力的代表,蔚来正试图构建以车电分离、BaaS电池租用服务、换电模式为基础的售后体系闭环,未来5年将投入30亿元建设并推广官方二手车业务。

中国汽车流通协会已在联合多方,研究制定二手新能源乘用车鉴定评估标准,旨在提高新能源二手车流通效率。

“这是行业的间歇性阵痛。”姜弛对《财经》记者表示,新能源车的补贴不稳定、汽车技术不稳定、市场集中度不高,这三个特点导致现在是摸着石头过河的阶段,没有稳定的评估体系,混乱大于规律。

业内人士指出,随着电池等技术的持续升级、保有量的增长和OTA升级服务的完善,新能源车保值率低的问题有望扭转,最终新能源车和燃油车会趋于接近,但这仍需很长的时间。

市值暴涨的长城汽车(38.600, 0.99, 2.63%) 为何仍认为自己被低估?

“长城汽车目前的市值被严重低估,资本市场还没有发现我们的价值!”长城汽车股份有限公司董事长魏建军在2020年11月公开表示。

彼时长城汽车的股价强力拉升,市值达到历史最高位的近3000亿元,魏建军仍觉得被低估。从2020年7月初到2021年1月底的半年间,长城汽车股价从7.81元涨到最高51.22元,翻了7倍。要知道它上市已十年,股价常年维持在个位数,最高不过2015年的13.39元,近期的高点已经是以往最高的三倍。

这背后是汽车公司价值体系的悄然生变——如果把长城汽车归到传统车企的阵营,它的确增长极快;但如果定义为造车新势力或者科技公司,那么一定是被低估了。

毕竟,特斯拉市值在去年下半年的半年间,从不到800亿美元疯涨到超6000亿美元,超过全球9大汽车企业之和;成立7年的蔚来汽车总市值超越700亿美元,把销量更高的宝马、戴姆勒、上汽集团(20.130, -0.10, -0.49%)等甩在身后,一度跃升为全球车企第四名。

“评价智能电动汽车公司的市值,不妨参考一下苹果,万亿市值绝不是一个手机产品能支撑起来的,它的市值很大程度在于其‘互联’性质。消费者购物、阅读、娱乐、社交等方方面面,只要通过苹果产品实现,它都可以收取费用。”一位新能源汽车投资者向《财经》记者介绍,例如当微信公众号出打赏功能的时候,苹果还向其收取了30%的费用,堪称“雁过拔毛”,而电动汽车有望成为新的互联载体,体量比手机更大。

不过资深汽车行业分析师任万付告诉《财经》记者,疫情导致全行业萎缩,在没有更好标的背景下,资本大量向相对可靠的新能源产业流入,或多或少存在一些泡沫成份。

截至5月19日11:30,A股车企市值排名,图片来源:wind 全球范围内,汽车公司的价值在新四化的浪潮下发生颠覆;具体到中国市场的一个明显特征是,智能电动赋能下的自主品牌价值得以重估,有了和强势多年的合资品牌扳手腕的底气。

国泰君安(17.400, 0.11, 0.64%)研报认为,自主品牌价值重估未来可期,逻辑有三:一是近年来国产车性能提升、外观更时尚,受到市场认可度明显提升,相对于主流合资品牌,销售量份额已经上升到近年来的最高位;二是A股市场汽车行业集中度提升,前五大整车企业的行业集中度达到75.19%,龙头车企竞争力不断增强;三是传统车企对标造车新势力,逐步加大新能源业务的投入,与互联网企业开展深入合作,这将为车企带来更多增量业务。

在汽车新四化的浪潮下,自主品牌纷纷布局技术和产业链,主动拥抱变化,比如长城汽车在市值已达到A股车企第二名时仍觉得被低估,视野直接跳出被合资企业主导多年的汽车行业,欲与科技公司试比高。

何为合理的价值要素?

汽车价值重估带来了洗牌和变革,当前一众传统车企都在向科技公司转型,进入了“新车型+新技术+新管理”的三新转型周期。

例如,A股车企市值头名比亚迪集团旗下有多家科技公司,涉及新能源汽车的全产业链,其中半导体板块即将拆分单独上市;市值第二名的长城汽车在2020年推出“咖啡智能”系统,专攻智能座舱、智能驾驶和智能电子电气架构的研发,宣布将在2021年实现全车冗余L3级自动驾驶;市值第三的上汽集团也宣布在2025年之前,在智能电动等创新领域投入3000亿元,全面向高科技企业转型。

当一辆电动车可以通过换电重获动力,当升级软件可以收费,这样的变革导致整个汽车产业链的价值都可能被重估,每一个子领域都有创造新价值的机会。

传统主机厂嗅到了机会,开始将旗下业务分拆成各个部分,通过先剥离再加成的方式,既凸显了每个板块的价值,又使得整体的市值和竞争力增强。

以长城汽车为例。长城控股集团旗下有蜂巢易创、蜂巢能源、未势能源、上燃动力、诺博汽车、精工底盘六大零部件企业。2018年,长城汽车旗下零部件业务实行独立运营并开始独立对外供货,长城汽车则更加聚焦整车业务。

谈及将各个零部件业务及时剥离的原因,魏建军认为,一是可以使其充分融入市场竞争,开发外部客户;二是业务部门能够变成公司,实现资本多元化。

比亚迪的拆分逻辑亦是如此,早在2017年,产业闭环已久的比亚迪就已经走上了对外开放的道路,成立“弗迪系”公司、拆分半导体业务等,比亚迪正在将20多年的技术积累转化成汽车新时代迫切需要的产品。

汽车产业链的各个环节价值重构,意味着话语权的转移。“以前在汽车产业链中整车厂可谓是一家独大,现在来看,华为等软件供应商、滴滴等出行平台、以及宁德时代(432.210, 17.43, 4.20%)等电池厂商的话语权和利润结构占比正在加大。” 李剑腾称。

百度、小米、360等科技公司也将触角深入到了汽车产业,软件给汽车带来的想象空间也让跨界者有了造车的机会,同时汽车正在赋能这些跨界者新的价值。

招银国际证券研报认为,百度搜索转型汽车推动价值重估,百度与吉利合作组建集度汽车,智能交通项目拓展到北京、上海等更多城市,Apollo自动驾驶(ASD)技术等智能驾驶商业化落地陆续推进,增强了变现可预见性。

然而,汽车公司价值的重估存在不理性的成分,甚至颠覆了以往的投资逻辑。当前,科技公司还没有推出一款新车,市值已经疯涨;销量不足老牌车企的百分之一,造车新势力的市值却是对方的几倍;北汽、长安等传统主机厂一有和华为合作的细节传出,股价也是接连涨停。

相比起通用、戴姆勒等传统主机厂,蔚来、特斯拉等造车新势力更会讲新的概念和故事。前者盘子太大掣肘太多,后者成为投资界的宠儿。

郑赟认为,传统车企的盘子大,反而不易拉动估值。他解释称:“对于传统车企的转型,它们既需要照顾好自己的业务,同时还要去开拓新的业务,市场对传统汽车公司的要求更高。反而一些体量比较小,同时又有新一代车型的新企业,大家对它们的的估值拉动能力会更加乐观。”

这与价值投资的本质相背离,一家汽车公司家价值评估应该反映出公司规模和销量、产品矩阵和竞争实力、运营效率和跨界能力、本土竞争和全球化布局等,还包含事故率和二手车流通率在内的底层价值,也需要警惕泡沫的存在。

不过吉利控股集团董事长李书福认为,汽车行业的基本规律不会改变,那就是规模,最终全球汽车工业企业存活下来的数量不会太多,只有规模企业才能生存下来。

“仔细观看这部百年汽车变革剧,好戏还在后头。决定企业成败的不是表面的张扬与热闹,而是厚积薄发与核心能力。”李书福说。

(本刊记者李阳对本文亦有贡献)